Jasa Konsultan Pajak – Adakalanya di dalam pembayaran pajak di Surabaya, seorang wajib pajak tidak dapat untuk membayarkan pajak secara keseluruhan. Supaya hal tersebut tidak membebani wajib pajak bersangkutan, maka dihadirkan mekanisme pajak penghasilan (PPh) pasal 25 untuk angsuran atau cicilan pajak. Berbeda dengan jenis pajak penghasilan (PPh) lainnya, kategori dan cara penghitungan pajak PPh 25 mempunyai ketentuan tersendiri. Untuk mengetahui apa itu PPh pasal 25 dan ketentuannya, simak ulasan berikut ini.

Seperti yang telah diketahui bahwasanya baik itu wajib pajak orang pribadi ataupun badan diwajibkan untuk membayarkan pajak yang terutang. Dimana pajak terutang tersebut harus dilunasi atau disetorkan dalam jangka waktu satu tahun pajak. Bagi wajib pajak yang mengalami kesulitan dalam melunasi pembayaran pajak yang ditanggungnya, maka pembayaran pajak bisa dilakukan secara angsuran agar lebih mudah. Pembayaran pajak yang dilakukan secara angsuran tersebut harus memenuhi ketentuan dan mekanisme dalam peraturan Pajak Penghasilan atau PPh Pasal 25. Untuk memudahkan langkah anda dalam mengurus masalah terkait dengan pajak, konsultan pajak Surabaya adalah solusi yang tepat untuk anda.

Kaitannya dengan pembayaran pajak yang dilakukan secara angsuran melalui PPh pasal 25, ada ketentuan yang perlu diperhatikan. Ketentuan tersebut yaitu bagi wajib pajak yang memiliki suatu kegiatan usaha akan melakukan pembayaran angsuran PPh tersebut setiap bulannya. Dengan batas waktu atau tempo pembayaran paling lambat dilaksanakan pada tanggal 15 bulan berikutnya dari masa pajak yang hendak dibayarkan. Jika terjadi suatu keterlambatan dalam penyetoran dan pelaporan PPh Pasal 25 tersebut, maka akan ada sanksi yang diberlakukan. Sanksi tersebut adalah bunga sebesar 2% yang akan dikenakan per bulan dari tanggal jatuh tempo hingga pada tanggal pembayaran.

Bagi orang awam, pajak kemungkinan bisa menjadi suatu persoalan yang rumit bahkan seringkali menimbulkan kesulitan. Disini peran konsultan pajak Surabaya sangatlah dibutuhkan, sehingga membantu penyelesaian pajak dengan lebih efektif. Termasuk dalam PPh pasal 25 yang memiliki beberapa kategori sebagaimana berikut:

Baca Juga: Pelajari Ketentuan Dalam Pajak Penghasilan untuk Hadiah

1. Wajib Pajak Orang Pribadi

Dalam kategori ini dibagi lagi menjadi dua jenis yaitu wajib pajak orang pribadi pengusaha tertentu dan selain pengusaha tertentu. WP pengusaha tertentu adalah seorang wajib pajak yang melakukan kegiatan usaha. Baik itu dilakukan secara grosir atau eceran, penjualan barang ataupun jasa pada satu atau lebih tempat usaha. Kemudian untuk tarif PPh yang dikenakan adalah 0.75% dari omzet yang didapat setiap bulannya di masing-masing tempat usaha tersebut.

WP selain pengusaha tertentu adalah wajib pajak yang memiliki status sebagai seorang pekerja bebas atau karyawan yang tidak memiliki suatu kegiatan usaha sendiri. Kemudian untuk tarif PPh yang dikenai sesuai dengan ketentuan pajak yaitu:

- Penghasilan yang mencapai Rp50.000.000 per tahun dikenai tarif pajak 5%

- Penghasilan yang mencapai Rp50.000.000–Rp250.000.000 per tahun dikenai tarif pajak 15%

- Penghasilan yang mencapai Rp250.000.000–Rp500.000.000 per tahun akan dikenai tarif pajak 25%

- Penghasilan di atas Rp500.000.000 setiap tahunnya dikenai tarif pajak 30%

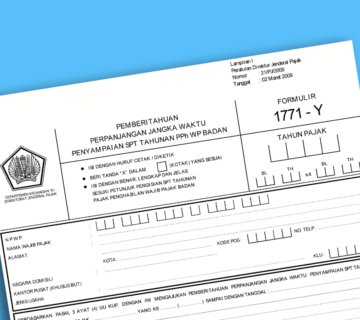

2. Wajib Pajak Badan

Kategori berikutnya adalah wajib pajak badan yang merupakan wajib pajak yang melakukan suatu kegiatan usaha tetap. Dimana wajib pajak bersangkutan memiliki kewajiban sebagai seorang pembayar, pemotong atau pemungut pajak. Kemudian untuk tarif pajak yang dikenakan yaitu 25% dari penghasilan kena pajak.

Untuk menentukan besarnya angsuran PPh Pasal 25 dalam satu tahun pajak berjalan atau tahun pajak berikutnya, anda perlu menghitung PPh terutang terlebih dulu. Konsultan pajak Surabaya akan membantu anda dalam melakukan penghitungan pajak dengan hasil yang tepat dan akurat. Dalam menghitung jumlah angsuran PPh 25 perlu diperhatikan untuk dihitung sebesar PPh terutang tahun lalu yang dikurangi dengan PPh yang dipotong sesuai Pasal 21. Serta PPh yang dibayar atau terutang di luar negeri kemudian dibagi 12 dalam pajak masa setahun.

Apabila anda yang berada di Surabaya memiliki permasalahan pajak, dan membutuhkan bantuan dari konsultan pajak Surabaya, anda dapat menghubungi kami di halaman ini untuk melakukan konsultasi pajak secara online. Agar pembayaran pajak bisnis anda optimal dan tidak mahal.